[재테크] 퇴직금과 퇴직연금의 차이 ㅣ 퇴직금을 퇴직연금으로 매달 받는 방법

퇴직금과 퇴직연금의 차이

퇴직금을 퇴직연금으로 매달 받는 방법

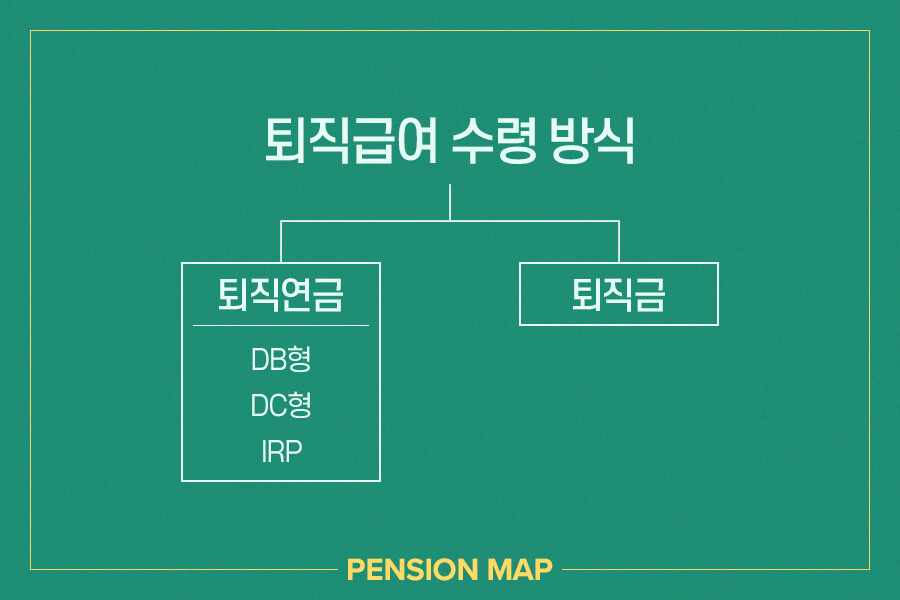

퇴직이 다가오면 가장 큰 고민 중 하나는 퇴직금을 한꺼번에 목돈으로 찾을지 아니면 매달 꼬박꼬박 연금으로 받을지 결정하는 것이다. 예전엔 퇴직소득세를 빼고 일반 입출금통장인 급여 통장에 퇴직금을 바로 입금해줬다. 이제는 만 55세 이전에 퇴직하는 사람은 본인 명의의 개인형 퇴직연금(IRP) 계좌로 넣어주는 게 의무화됐다. 퇴직소득세를 떼지 않고 전액 입금해준다.

목돈으로 받고 싶으면 금융회사에서 퇴직금이 입금된 IRP 계좌를 해지하면 된다. 근속연수 등에 따라 달라지는 퇴직소득세를 제한 나머지 금액을 한 번에 찾을 수 있다. 연금을 선택한다면 만 55세 이후에 연금신청을 하면 된다. 퇴직소득세는 연금을 받는 기간 나눠서 내게 된다. 이때 가장 큰 혜택은 퇴직소득세의 30~40%를 면제받을 수 있다는 점이다. 목돈과 연금 사이의 선택에서 세금도 무시할 수 없는 요소가 되는 셈이다.

매달 얼마나 받을 수 있을까

연금을 선택하고자 한다면 우선 IRP를 가입한 금융회사에서 일시금으로 받을 때와 연금으로 수령할 때가 어떻게 다른지 시뮬레이션을 받아볼 필요가 있다. 퇴직금, 연금 수령 희망액 등을 입력하고 시뮬레이션을 해보면 언제까지 연금을 받을 수 있고, 평균적으로 얼마의 금액을 매달 연금으로 받을 수 있는지 확인할 수 있다. 퇴직소득세도 어떻게 나눠 내는지 알 수 있기 때문에 선택에 도움이 된다.

현재 만 55세인 A 씨가 퇴직금 2억 원을 지금부터 매달 100만 원씩 연금으로 받는 경우를 시뮬레이션 해보자. 시뮬레이션 결과에 따르면 A 씨는 73.7세까지 연금을 받을 수 있다. 연금 수령 기간이 총 18.8년인 것이다. A 씨가 매달 받는 연금 수령액은 세후 기준으로 평균 92만9154원이다.

푼푼

edited by kcontents

퇴직소득세는 어떻게 될까. 퇴직소득세를 퇴직금의 10%로 2000만 원을 내야 한다고 가정하면, 연금을 받는 1년차부터 10년차까지 매달 퇴직소득세 명목으로 떼 가는 금액은 7만7000원(지방소득세 포함)이다. 이 금액에는 연금을 선택함으로써 받게 되는 ‘퇴직소득세 30% 감면’이 적용됐다. 퇴직소득세를 빼고 A 씨가 매달 손에 쥐는 금액은 92만3000원이다.

하지만 퇴직소득세는 11년차가 되면 6만6000원으로 줄어든다. 최근 세법 개정으로 퇴직연금 수령 기간이 10년을 넘어가면 퇴직소득세를 40%까지 깎아주기 때문이다. 세금이 줄어든 만큼 연금 수령액은 93만4000원으로 늘어난다. 연금 수령이 거의 끝나가는 18년차로 들어서면 퇴직소득세를 더는 내지 않는다. 대신 연금소득세 4만4000원을 부과해 매달 받은 금액은 95만6000원이 된다.

세금이 퇴직소득세에서 연금소득세로 바뀌는 이유는 A 씨의 퇴직금이 바닥났기 때문이다. 퇴직금이 소진됐는데 18, 19년차에는 어떻게 연금이 나오는 것일까. 처음에 연금을 선택하면 퇴직금 2억 원의 대부분이 계좌에 남아 있어 천천히 이자가 쌓이게 된다. 결국 연금소득세를 내는 기간은 연금을 수령하는 동안 연금 대기 자금으로 벌어들인 돈을 받는 셈이다.

연금소득세는 연령에 따라 세율이 다르다는 점도 챙겨봐야 한다. 만 70세 미만이면 5.5%이고, 만 70세 이상~만 80세 미만은 4.4%다. 만 80세가 넘어가면 3.3%를 적용 받는다. A 씨의 연금소득세가 4만4000원인 것은 퇴직금 2억 원이 소진됐을 때 A 씨의 나이가 만 71세기 때문이다.

연금 선택으로 700만 원 넘게 절세

연금을 선택한 A 씨가 아낀 세금은 총 얼마일까. A 씨가 일시금으로 퇴직금 2억 원을 받았다면 지방소득세 10%를 포함해 내야 하는 세금은 2200만 원이다. 반면 연금을 수령하면서 낸 퇴직소득세는 다 합쳐서 1452만 원이다. 퇴직소득세를 10년차까지 30%, 11년차부터는 40% 감면받음으로써 748만 원의 세금 혜택을 받은 것이다.

A 씨의 경우 추가 납입금이 없는 단순한 상황을 전제로 했다. IRP는 연간 700만 원 한도로 추가로 납입할 수 있다. 이 경우엔 세금이 또 달라질 수 있다. 연금으로 받을 계획이 있다면 IRP를 개설한 금융회사에서 시뮬레이션을 꼭 한 번 받아보는 게 좋다.

직장인들은 사업하는 사람들처럼 목돈을 만져볼 일이 별로 없다. 퇴직금이 직장인에게는 목돈이 생기는 중요한 이벤트가 되는 셈이다. 사실 퇴직 시점에 대출이나 빚을 갚아야 하거나 투자할 곳이 명확하게 있다면 일시금으로 받는 게 유리하다.

아직도 통계상으로는 일시금 수령 비중이 월등히 높다. 금융감독원에 따르면 지난해 퇴직연금을 일시금으로 수령한 계좌는 전체 퇴직연금 수급 개시 계좌의 96.7%를 차지했다. 연금 수령을 선택한 비율은 3.3%에 그쳤다. 지난해 퇴직연금을 받기 시작한 이들 중 대다수가 목돈을 선택한 셈이다. 다만 수령 금액 기준으로 하면 연금 수령을 선택한 비율은 28.4%로 올라간다. 적립금이 적은 경우 연금보다는 일시금을 더 많이 선택하는 것이다.

하지만 최근 들어 퇴직금을 연금으로 받는 것과 관련해 상담을 받으러 오는 이들이 많아졌다. 국민연금을 만 60~65세부터 받을 수 있다보니 퇴직 이후 발생하는 소득 공백기에 퇴직연금을 활용하겠다는 사람도 많다. 베이비부머(1955~1963년생)의 은퇴가 본격화되면 국민연금처럼 장기적으로 퇴직금을 나눠 받겠다는 사람도 더 늘어날 것으로 보인다.

마지막으로 목돈과 연금, 둘 중에 한 가지를 선택하기 위해 너무 고민할 필요는 없다. 연금 개시 시점에 일부는 일시금으로, 나머지는 연금으로 받을 수도 있다. 이분법적으로 접근하지 않고 여러 방식을 생각해볼 수도 있다는 점을 염두에 두길 바란다. 각자의 환경에 따라 다양한 계획이 존재할 수 있다.

최재산 신한PWM 여의도센터 PB팀장

동아일보

케이콘텐츠