태영건설 다음 타자는 어디?

부채비율 높은 신세계건설·코오롱글로벌 ''고위험군''

GS건설도 미착공 사업 중 지방 사업장 많아 우려

차입금 의존도 30% 넘는 곳 수두룩

태영건설(009410)이 워크아웃 수순을 밟으면서 건설업계 전반에 위기감이 확산하고 있다. 특히 태영건설이 무리하게 늘린 부동산 프로젝트 파이낸싱(PF)으로 인해 워크아웃 신청까지 가면서 부동산 PF 비중이 높은 건설사를 비롯해 부채비율이 높은 건설사, 부동산 경기 침체 속도가 수도권보다 가파른 지방 사업 비중이 높은 건설사 등이 제 2의 태영건설이 될 수 있다는 우려가 높아지고 있다.

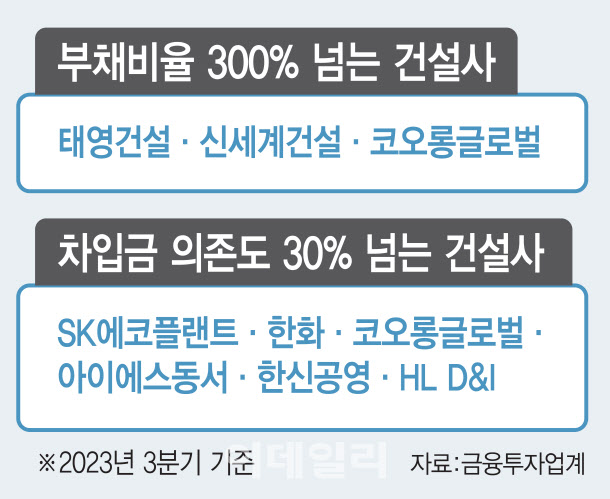

8일 금융투자업계에 따르면 태영건설의 3분기 말 기준 부채비율은 연결 기준 483.6%에 이른다. 건설업계에서는 일반적으로 부채비율이 200%를 웃돌면 위험, 300%를 넘으면 고위험으로 본다.

https://www.donga.com/news/Economy/article/all/20240109/122966156/1 edited by kcontents

단순 부채비율만 놓고 따질 때 ‘고위험군’에 속한 대표적인 곳은 신세계건설(034300)이다. 신세계건설 부채비율은 467.9%로 태영건설과 비슷한 수준이다. 순차입금 역시 지난 2022년 말 482억원에서 작년 9월 말 기준 2374억원으로 5배 가까이 급증했다. 같은 기간 PF 우발채무가 1000억원으로 늘어난 점도 부담스럽다. 코오롱글로벌(003070) 역시 부채비율 313%로 고위험군으로 언급되는 건설사 중 하나다.

대형사 중 눈에 띄는 곳은 GS건설(006360)과 롯데건설이다. GS건설의 가장 우려스러운 부분은 도급사업 PF 보증 1조6000억원(작년 6월 말 기준) 중 대부분이 미착공 사업이라는 점, 그중에서도 특히 절반이 지방에 위치하고 있다는 점이다. 전지훈 한국신용평가 연구원은 “작년에는 특히 수도권과 지방 분양경기 양극화 현상이 심화했다”면서 “지방 현장과 준주거시설·상업용 부동산 관련 미착공 PF 비중이 큰 업체일수록 상대적으로 높은 PF 위험에 노출됐다고 본다”고 설명했다. GS건설은 부채비율도 작년 9월 말 기준 250.3%를 기록하고 있다.

‘롯데’ 이슈만 나오면 빠지지 않았던 롯데건설도 여전히 안심할 처지는 아니다. 작년 9월 말 기준 PF 보증 규모는 5조8000억원으로 여전히 과중한 수준을 유지하고 있다. 또 같은 기간 도급사업 PF 보증 4조9000억원의 약 70%가 미착공사업장으로 앞으로 분양실적에 따른 리스크가 남아있는 상황이다.

이밖에 차입금 의존도가 높은 건설사 역시 주의가 필요한 곳으로 분류할 수 있다. 작년 3분기 기준 차입금 의존도가 30%를 넘어선 곳은 SK에코플랜트·한화(000880)·코오롱글로벌·아이에스동서(010780)·한신공영(004960)·HL D&I(014790) 등이다.

전 연구원은 “PF 우발채무 대응, 수익성 부진, 영업자산 누적으로 건설사 차입금이 늘어났다”면서 “분양경기 부진에 따른 착공 및 분양 지연으로 건설사 PF 보증 규모도 증가세를 유지하고 있다”고 지적했다. 그는 이어 “현금흐름 개선이 쉽지 않은 가운데 고금리 부담과 조달환경 악화로 업종 전반의 재무적 변동성 커질 전망”이라고 덧붙였다.

[이데일리 마켓in 안혜신 기자]

케이콘텐츠