인생을 여기서 끝내려고 했는데...은퇴 후 무서운 ‘은행빚’ 그리고 그 대책

Construction, Science, IT, Energy and all other issues

Search for useful information through the top search bar on blog!

건설,과학,IT, 에너지 외 국내외 실시간 종합 관심 이슈 발행

[10만이 넘는 풍부한 데이터베이스]

블로그 맨 위 상단 검색창 통해 유용한 정보를 검색해 보세요!

늦어도 65세까지는 대출 완납해야

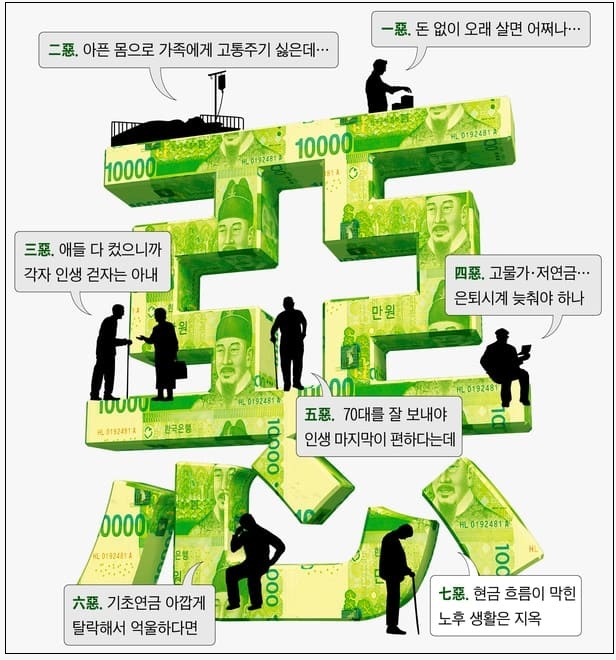

나이 들어 혈액 순환이 잘 되지 않으면 건강에 이상이 생긴다. 은퇴 가정도 마찬가지다. 가계에 현금이 돌지 않으면 탈이 난다. 정년 후에는 월급 같은 고정 소득이 끊기기 때문에 인생 그 어느 때보다도 현금 흐름이 중요하다.

김동엽 미래에셋 투자와연금센터 본부장은 “젊을 때는 다른 소득이 있으니까 어떤 자산이든 자본차익(capital gain)이 생길 때까지 기다릴 수 있지만 나이 들면 월급이 사라져 현금흐름(income gain)이 훨씬 중요해진다”면서 “은퇴하면 꾸준한 현금이 나오는 파이프라인을 확보해야 한다”고 말했다.

노년기의 소비 여유는 깔고 앉은 자산이 아니라 ‘현금 흐름’에서 나오는 법이다. 늙어서 현금이 나오지 않는 부동산은 영양가 없는 덩어리 자산일 뿐이다. ‘땅거지’로 생활고에 빠져 인생 후반전을 보내지 않으려면 어떻게 해야 할까.

하우스 리치, 캐쉬 푸어

한국은 부동산에 굉장히 친숙한 이른바 ‘부동산 프랜들리’ 국가다. 지난달 나온 금융투자협회 조사에 따르면, 지난해 우리나라 가계 자산의 64.4%가 부동산을 포함한 비금융 자산이다. 고령층의 부동산 쏠림은 더욱 심하다. 우리나라 65세 이상 고령자 가구는 전체 자산의 80.2%를 부동산에 묻어두고 있다(통계청 자료).

박원갑 국민은행 WM스타자문단 부동산수석전문위원은 “한국 고령자들은 부동산에 대한 애착이 다른 세대보다 강한데, 그동안 익힌 주전공이 부동산이기 때문”이라며 “부동산 재테크로 부를 일궜으니 부동산 애정은 남다르고 아파트 불패 신화도 믿을 수밖에 없다”고 말했다.

“아파트값이 상상을 초월할 정도로 많이 올랐습니다. 과도하게 부푼 가격은 어느 순간 갑자기 확 꺼질 수 있습니다. 미래에 충격적인 일이 일어나도 견딜 만큼, 부동산에 대한 욕망 수위를 낮추고 부동산 자산을 적정 수준으로 조절하는 노력이 필요합니다.”(박원갑 저서 <부동산 트렌드 수업>)

고령자는 현재 소득, 향후 기대소득이 낮다. 고금리로 대출 상환 부담이 커지면 적자 가계로 전락할 가능성이 높다.

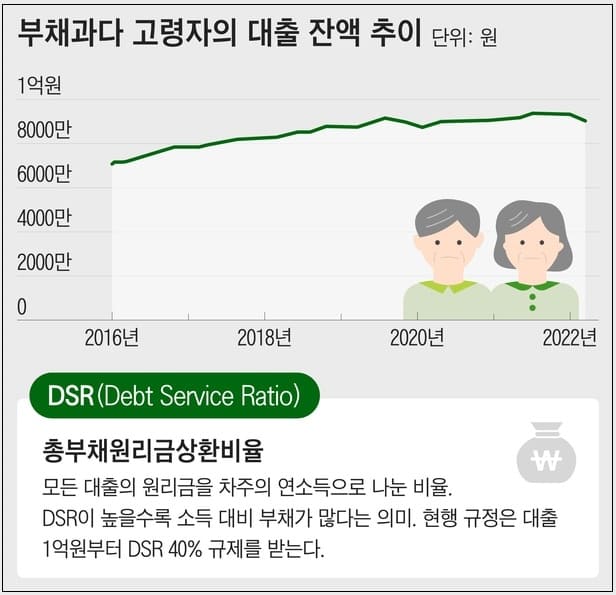

지난 8월 한국금융연구원 권흥진 연구위원이 고령자 대출 잔액 현황을 분석한 자료에 따르면, 70대 이상 차주의 35%가 DSR(총부채원리금상환비율)이 50%를 넘었다. DSR이 50%면, 연 소득의 절반을 빚 갚는 데에 쓰고 있다는 얘기다. 60대도 전체의 32.2%가 DSR 50%을 넘겼다.

권흥진 연구위원은 “60대 이상은 생애 주기상 빌리는 돈보다 갚는 돈이 많아져서 전체 대출 잔액이 점점 감소해야 정상”이라면서 “하지만 소득이 줄어든 고령자들이 부채를 갚지 않으면서 고령자 대출 잔액은 수년간 좀처럼 줄지 않고 있다”고 말했다<그래픽 참고>.

늦어도 65세까지는 대출 제로로

편안한 노후 생활을 보내려면, 돈을 모으는 것만이 능사가 아니다. 늦어도 65세, 연금 생활을 시작하기 전까지 대출을 갚아 ‘론제로(loan-zero)’가 되어야 한다.

차경수 <연금이야기2> 저자는 “최근 대출 이자가 사악해졌기 때문에 퇴직금이 나오면 남아있는 부채를 갚는 것도 방법”이라며 “이론적으로 대출 이자보다 수익을 더 낼 수 있다는 자신이 있다면 안 갚아도 되지만 대출 이자가 4%를 넘는다면 상환이 더 낫다”고 말했다.

올해 은행들이 선보인 주택 대출 상품은 만기가 최장 50년으로 길어졌다. 고령화 시대인데 주택 대출 만기는 길면 길수록 좋다고? 현역 시절처럼 나이 들어서도 열심히 일해 대출을 갚아나가겠다고 생각하면 큰 오산이다.

일본 아메바TV는 지난해 18년 동안 살아왔던 집을 처분하고 이사하면서 눈물을 흘린 노부부의 사연을 소개했다.

지난 2003년 도쿄 인근 3LDK(방3개) 맨션을 35년 만기 대출을 끼고 3050만엔(약 3억원)에 구입했던 60대 주부 A씨. 그는 이렇게 말했다. “6인 가족이 살기엔 주택이 좁았다. 마침 인근에 들어선 신축 맨션이 눈에 들어왔다, 은행빚을 다 갚는 시기가 80대였지만, 대출 월 상환액이 월세와 비슷해 매수하게 됐다.”

하지만 A씨의 대출 상환 플랜은 남편의 조기 퇴직으로 차질이 생겼다. 공장 근로자였던 남편이 체력이 달려 일할 수 없게 된 것이다. A씨는 “지금은 부부가 함께 파트타임 일하고 있지만 수입이 절반으로 줄었다. 생활비도 빠듯해 월 11만엔(약 107만원) 대출금 상환도 어려워졌다”고 말했다.

“앞으로 얼마나 더 이렇게 ‘대출인생’으로 살아야 하나 생각해 봤어요. 언젠가 부부가 파트타임으로 일하지 못할 때도 올 텐데... 몸이 건강할 때 뭔가 해야겠다고 결심했습니다.”

A씨 부부는 월세 5만엔(49만원)인 작은 2DK(방2개) 아파트로 이사했다. 노후에 비유동 자산을 정리해 현금을 확보하기 위한 ‘주거비 다운사이징’이다. 하지만 지긋지긋한 대출인생은 탈출하지 못했다. 아직 남아 있는 대출금이 2400만엔인데, 집은 1500만엔에 팔렸기 때문이다.

김진웅 NH투자증권 100세시대연구소장은 “애들 다 키우고 부부와 집 한 채만 남은 상황인데 노후 생활비가 부족하다면 주택을 활용하면 된다”면서 “같은 지역의 작은 주택으로 이사하거나 가격이 낮은 다른 지역으로 이사해 차액을 노후자금으로 활용하는 것도 방법”이라고 소개했다. 주택을 활용해서 현금 흐름을 만드는 방법으로 주택연금이 있고, 농지를 담보로 제공하고 연금을 받는 상품으로는 농지연금이 있다.

이경은 기자 조선일보

케이콘텐츠