2023년 반도체 산업 지형을 지배하는 두 가지 큰 흐름

불황 속 혼란 가중되는 미국의 반도체 산업 공급망,

2023년 전망

중국 반도체산업 본격 제재,

프렌드쇼어링을 중심으로 공급망 재편 가속화

반도체산업 밸류체인 전반에 지속 가능성 요구

2023년 반도체 산업 지형을 지배하는 두 가지 큰 흐름은 경제 불황과 지정학적 요인에 의한 공급망 재편이다. 특히 전문가들은 2022년 10월 중국에 대한 미국의 수출 제재는 2023년 반도체산업 지형에 상당한 영향을 미칠 것으로 전망하고 있다. 불황 속에서 혼란이 가중되는 미국의 반도체 산업 공급망과 관련해 2023년 업계에서 주목해야 할 세 가지 트렌드를 정리했다

본격적으로 중국 반도체 산업을 제재하기 시작한 미국

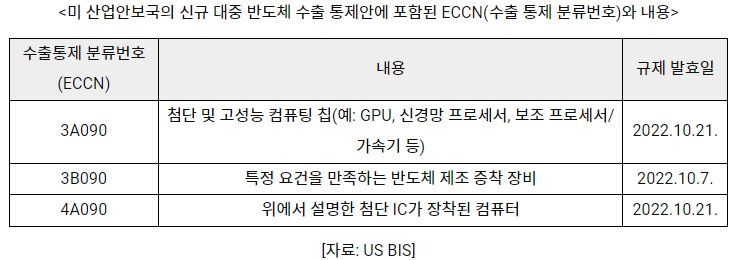

2023년에는 미국의 중국 반도체 산업에 대한 제재가 더욱 심화될 전망이다. 2022년 10월 미국 산업안보국(BIS)은 대중 반도체 수출 통제안을 발표했다. 해당 통제안은 미국 첨단 반도체 제품과 기술에 대해 중국의 접근을 제한하겠다는 것으로, 구체적으로는 미국 기업의 ▲ 18nm 이하 D램, ▲ 128단 이상 낸드플래시, ▲ FinFET 혹은 GAAFET 등 비평면 트랜지스터 구조의 16nm 로직 반도체 혹은 14nm 이하 로직 반도체 기술 및 생산 장비에 대해 중국으로의 수출을 통제(사실상 금지)하는 것을 내용으로 한다. 이는 궁극적으로 중국의 첨단 컴퓨팅 칩 확보, 슈퍼컴퓨터 개발 및 유지 보수, 군사용 첨단 반도체 제조 능력을 제한하는 것을 목적으로 한다. 다만 외국 기업의 경우 개별 심사하며 슈퍼컴퓨터 등 첨단 기술 연구개발에 영향을 미치지 않는 선에서 조건에 해당하는 장비∙부품 교체를 위한 수출은 허용될 것으로 예상된다.

해당 규제는 올해 들어 본격적으로 적용될 것으로 보인다. 이를 두고 현지 언론들은 개별기업 통보 장식으로 진행되어 온 반도체 기술 대중 수출 통제를 명문화함으로써 사후 처리 및 기술 후발주자 관리를 용이하게 한 것으로 평가했다. MIT 테크놀로지는 해당 규제가 미국이 본격적으로 중국 반도체 산업을 궁지로 몰아넣기로 결심했음을 의미한다고 자평하기도 했다. 이전까지는 특정 중국 기업에만 판매를 금지했다면, 이번 규제를 통해 사실상 중국의 모든 기업으로 대상이 확대됐기 때문이다.

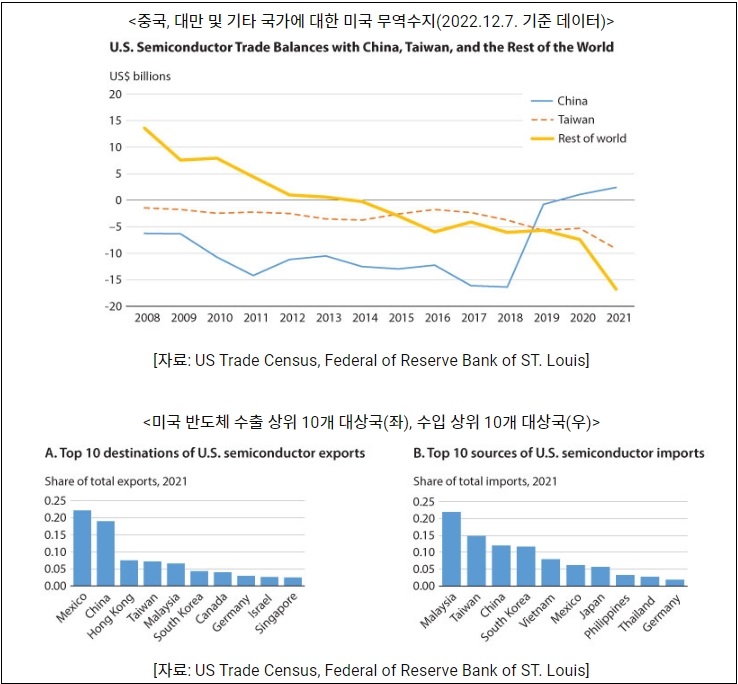

미국의 대중 반도체 제재 효과는 이미 나타나고 있다. 아래 중국, 대만 및 기타 국가에 대한 미국 무역 수지 데이터를 참고하면, 2008년부터 2018년까지는 미국의 대중 반도체 무역적자가 증가하는 추세를 보이다가 무역전쟁의 여파로 2020년부터는 무역흑자로 전환됐다. 반면 최근 몇 년간 대만 및 기타 국가와의 반도체 무역적자는 가속화됐다. 이는 중국산 반도체 수입 감소와 맞물려 대만산(및 기타 국가에서 생산한) 반도체가 대체재로 작용했다는 점을 의미한다.

미국의 중국과의 관계에서 반도체 무역 적자가 감소하고 있다는 사실은 미국이 이제 반도체 산업의 지정학적 위험에도 불구하고 높은 탄력성을 가진다는 점을 시사한다. 그러나 중국은 미국의 반도체 수출 대상국으로 2위, 수입 대상국으로 3위를 차지하고 있어 여전히 미국의 반도체 교역에서 영향력이 크다. 더욱이 미국의 반도체 접근에 있어 대만의 역할이 매우 중요한데, 대만과 중국 간 지정학적 긴장이 고조되는 경우에는 미국에 위험요소가 될 수 있다. 이러한 잠재적인 취약성에 비추어 전문가들은 미국이 2023년에도 공급망을 더욱 다각화하고 제조시설을 자국 내로 더 유치하며, 반도체 제조 핵심 공정을 보유한 다른 나라들과 긴밀히 협력하는 전략을 취할 것으로 전망하고 있다.

미국의 반도체 공급망 재편 전략, 2023년의 방향은?

2022년 미국은 자국의 반도체 생산을 장려하기 위해 ‘반도체 및 과학법(CHIPS and Science Act)’을 통과시켜 반도체 제조업과 연구에 520억 달러를 투입하기로 했다. 이중 390억 달러가 미국 내 공장 설립에 사용될 예정으로, 기업들은 2023년 2월부터 해당 보조금을 공식적으로 신청할 수 있으며 신청 순서대로 보조금을 지급받게 된다. 이와 관련, 전 대만 국회의원이자 현재 미국 하버드 케네디 스쿨에서 반도체와 지정학과의 관계를 연구하고 있는 Jason Hsu 선임 연구원은 “미국 국방 공급망을 재건하기 위해 앞으로 더 많은 반도체 공장이 미국 내에 다시 건설될 것”이라고 말한다.

현재 추세로 볼 때 전문가들은 미국과 미국의 칩 제조업체가 고급 노드, 후행 노드, 국방 관련 특수 칩, 자동차 산업용 칩 등 팹 부문에서 최대한 자급자족을 시도할 가능성이 높다고 전망하고 있다. 문제는 아무리 보조금이 있다고 하더라도 제조업 기반이 미국에 있을 경우에는 최종 제품의 생산 비용이 높아져 상업적 경쟁력이 떨어진다는 데 있다. 인건비를 비롯한 제반 비용이 높기 때문에 대만산 제품에 비해 가격 경쟁력이 떨어질 수밖에 없기 때문이다

이에 미국에서는 제조기반의 자국 회귀를 추진하는 리쇼어링에서 진일보해 원자재, 부품, 노동력 아웃소싱에서 디자인 설계 등 기술 협력까지 우방국 협력 틀 안에 제한하고 비우호국 경제와는 배타적 관계를 설정하는 프렌드쇼어링 전략이 2022년부터 본격적으로 대두됐다. 현재 기준으로 백엔드 조립 및 테스트(AT) 장비는 거의 대부분 아시아 지역에 집중돼 있고 이것은 미국 입장에서는 상당한 공급망 위험으로 작용하고 있다. 글로벌 컨설팅 업체 Deloitte는 반도체 밸류체인에서 여전히 마진을 많이 남겨야 하는 미국 입장에서는 AT를 해외에 계속 남겨야 할지, 멕시코를 비롯한 중남미 지역에서 니어쇼어링이 가능한 옵션인지 등을 생각하고 강력한 설계 기반을 갖고 있는 미국의 팹리스 회사들이 팹 및 파운드리 회사들과 어떻게 관계를 설정할지 고민할 필요가 있다고 분석했다. 또한 이와 관련해 2023년은 온쇼어링, 니어쇼어링, 프렌드쇼어링의 어떤 조합이 각 제조업체 또는 국가·지역에 가장 적합할 수 있는지 결정하는 한 해가 될 것으로 전망했다.

반도체산업 밸류체인은 지속가능한 방향으로 구축

반도체 생산 공정은 에너지 집약적이기 때문에 기후 문제에도 상당 부분 영향을 미치고 있다. 특히 모든 차세대 칩 생산 공정은 이전 세대보다 더 많은 에너지, 물, 온실 가스를 사용하며 특히 지구 온난화 잠재력(GWP)이 높은 공정 가스는 이전 세대 칩보다 더 많이 사용된다. 반도체 기업들은 온실가스 배출, 환경 위험 및 완화 조치에 대해 더 투명하고 포괄적인 공시를 해야하는 대내외적 압박을 받고 있다.

2023년은 미국의 반도체 기업들이 더 적극적으로 지속 가능성 방식에 참여하는 해가 될 것으로 보인다. 순 제로 목표를 설정하고 공급망 운영에서 에너지 배출을 최소화하기 위해 더 많은 재생에너지를 사용하는 것을 목표로 하는 기업들이 늘어나고 있다. 글로벌 IDM 업체인 Intel의 경우 2030년까지 제조를 포함한 글로벌 사업 전반에 걸쳐 재생에너지 100% 달성을 목표로 하고 있으며, 이를 위해 전 세계 23개의 Intel 캠퍼스에 5만kW 이상의 친환경 전력을 생성하는 100개 이상의 대체에너지 설비를 구축하고 있으며, 추가 설비도 구축 중이다.

2023년 미국의 반도체 산업은 공급망의 모든 부분에서 탈탄소화 노력을 가속화할 것으로 보인다. 여기에서 공급망의 모든 부분이라 함은 말 그대로 협력업체(공급업체)도 포함하므로, 협력업체들은 반도체 기업들의 지속 가능성과 관련한 규제성 제도 또는 상생 협력 지원 정책을 항상 주시하고 있어야 한다. Intel의 경우를 예로 들면, Intel은 지속가능성을 비롯한 산업환경, 사회 및 윤리 표준 등 협력업체와의 협력과 상호 역량을 강화하기 위한 행동 강령으로 ‘책임감 있는 비즈니스연합(Responsible Business Alliance, RBA)’ 제도를 운영하고 있다. Intel은 이 RBA 제도를 통해 협력업체가 자체적인 기업 책임 전략, 정책 및 프로세스를 개발하고 참여하도록 유도하고 있으며 정기적으로 감사도 수행하고 있다. 관련 업계에서는 이러한 경향이 반도체 산업 전반으로 보편화될 것으로 전망하고 있다.

시사점

다수가 예견하고 있듯 2023년 미국 반도체 산업의 전망은 그리 밝지 않다. 인플레이션에 따른 소비 심리 위축 덕분이다. 반도체 산업을 둘러싸고 있는 미-중 갈등, 공급망 재편 문제 또한 불확실성이 매우 크다. 향후 반도체 산업 흐름이 어떤 방향으로 전개될지 누구도 정확히 예견할 수는 없지만, 현재의 양상으로 볼 때 전 세계 반도체 공급망은 사실상 둘로 나뉘게 될 것이라는 것이 중론이다. 그중 하나는 미국과 그의 동맹국들이며, 다른 하나는 중국을 비롯해 중국이 자국의 기술표준 도입을 추진하는 동남아시아, 중동, 유라시아, 아프리카의 다양한 국가들로 구성된다. 이러한 변화는 천천히 전개되겠지만 미국과 중국 양국 모두에 무역 의존도가 높은 우리 기업은 이를 대비한 계획이 필요하다.

이와 관련해 반도체 분야 전문가 H씨는 인터뷰에서 “미국은 자국의 칩 생산량을 늘리기 위해 팹뿐만 아니라 전 분야에 걸쳐 칩 제조 공급망을 다각화할 것으로 전망된다. 이는 미국 진출을 희망하는 우리 기업에는 기회가 될 수 있지만 위험요소도 존재한다. 미국 반도체 기업과의 관계에서 전략적 인수나 동맹, 니어쇼어링이나 온쇼어링, 독점적 파트너십이나 합작투자법인 등을 선택할 때 어떤 비즈니스 관계가 가장 좋을지 철저하게 평가해야 할 것이다. 한편 무역 제한 및 제재가 강화됨에 따라 반도체 제조 및 디자인 분야의 IP(지식재산) 공유는 더욱 제한될 것이므로 R&D, 제조시설을 갖는 칩 회사들은 첨단기술 분야의 국경 간 무역에서 발생하는 문제에 유동적으로 대처할 수 있는 탄력성이 필요하다”고 조언했다.

지속 가능성의 과제도 소홀히 할 수 없다. 미국의 반도체 기업들은 더욱 정교하고 포괄적인 ESG를 고려할 것이고 RE100에 동참하는 수가 많아지면서 이들의 공급망을 구성하는 협력, 납품업체에까지 사용 전력을 재생 에너지로 대체할 것을 요구하고 있기 때문이다. 2021년 기준 우리나라의 재생에너지 발전 비중은 약 6.41%에 불과한 것으로 알려져 있는 바 우리 기업은 신기후체제 아래 급변하는 국제무역환경 변화에 대응하고 이와 동시에 탄소 감축을 새로운 기회로 활용하는 방안을 모색해야 하는 시점이다.

자료: US BIS, US Trade Census, Federal of Reserve Bank of ST. Louis, MIT 테크놀로지, Deloitte, Intel, DBR, KOTRA 실리콘밸리 무역관 자료 종합

트렌드 미국 실리콘밸리무역관 이지현 2023-02-06 출처 : KOTRA

반도체 가격 주가 추이

kcontents